Il nuovo Decreto Fiscale 2019 per contrastare l’evasione negli appalti e la circolare n. 1/E del 12 febbraio 2020 dell’Agenzia delle Entrate

La Legge 19 dicembre 2019 n. 157, che ha convertito con modificazioni il Decreto-legge 26 ottobre 2019 n. 124, ha inserito l’art. 17-bis nell’ambito del D.lgs. n. 241/1997, modificando le regole nell’ambito appalti, subappalti e simili. Coloro i quali risultano coinvolti dalle modifiche introdotte sono in particolare i soggetti che forniscono prevalentemente manodopera nell’ambito di appalti di opere e/o di servizi (si rimanda al paragrafo 3.2 “Presupposti di applicabilità del comma 1 dell’articolo 17-bis” della Circolare n. 1/E).

Nello specifico, l’articolo 4 del Decreto Fiscale 2019 introduce un nuovo obbligo informativo in favore dei sostituti d’imposta che affidano il compimento di opere o servizi di importo superiore a 200.000 € all’anno.

L’impresa affidataria, mediante contratti di appalto, subappalto, affidamento a soggetti consorziati o rapporti negoziali caratterizzati da prevalente utilizzo di manodopera presso le sedi di attività del committente, con l’utilizzo di beni strumentali di proprietà di quest’ultimo o ad esso riconducibili, è obbligata al rilascio delle copie di pagamento delle ritenute fiscali dei lavoratori impiegati nell’esecuzione dell’opera o del servizio.

Entro 5 giorni dalla data di scadenza per il versamento delle ritenute, l’impresa appaltatrice (o affidataria o subappaltatrice) è obbligata a trasmettere al committente copia degli F24 e dell’elenco nominativo di tutti i lavoratori, identificati mediante codice fiscale, impiegati nell’esecuzione di opere o servizi affidati al committente.

Tale comunicazione al committente dovrà contenere nel dettaglio le seguenti informazioni:

- ore di lavoro prestate da ciascun lavoratore per l’esecuzione dell’opera o del servizio;

- l’importo della retribuzione corrisposta;

- il dettaglio delle ritenute operate nel mese precedente, indicando separatamente quelle relative alla prestazione affidata dal committente.

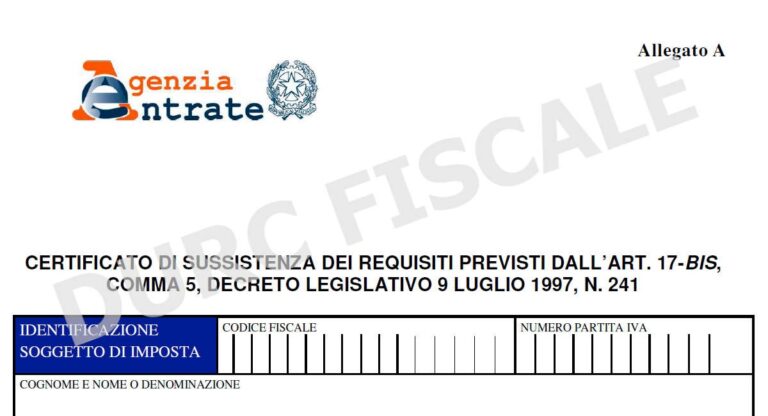

L’articolo 5 della succitata Legge esclude l’applicazione dell’intero articolo 17-bis qualora le imprese appaltatrici (o affidatarie o subappaltatrici) coinvolte comunichino al committente, allegando una certificazione rilasciata dall’Agenzia delle entrate, la sussistenza, nell’ultimo giorno del mese precedente a quello di scadenza del pagamento delle ritenute, dei seguenti requisiti:

- essere in attività da almeno tre anni,

- essere in regola con gli obblighi dichiarativi;

- aver eseguito, nel corso dei periodi d’imposta cui si riferiscono le dichiarazioni dei redditi presentate nell’ultimo triennio, versamenti complessivi, registrati nel conto fiscale per un importo non inferiore al 10 per cento dell’ammontare dei ricavi o compensi risultanti dalle dichiarazioni stesse;

- che non abbiano iscrizioni a ruolo o accertamenti esecutivi o avvisi di addebito affidati agli agenti della riscossione relativi alle imposte sui redditi, all’Irap, alle ritenute e ai contributi previdenziali per importi superiori a 50 mila euro, per i quali i termini di pagamento siano scaduti e siano ancora dovuti pagamenti o non siano in essere provvedimenti di sospensione.

Tale certificazione rilasciata dall’Agenzia delle Entrate è comunemente denominata DURC Fiscale o DURF, Documento Unico di Regolarità Fiscale.

Il DURF sarà messo a disposizione dall’Agenzia delle Entrate a partire dal terzo giorno lavorativo di ogni mese e ha validità di quattro mesi dalla data del rilascio. Nel caso in cui il committente sia una Pubblica Amministrazione trovano applicazione le disposizioni previste dal Decreto del Presidente della Repubblica 28 dicembre 2000, n. 445 e, pertanto, la sussistenza dei requisiti dovrà essere oggetto di autocertificazione.

I soggetti esclusi dal campo di applicabilità dell’art. 17-bis sono:

- i condomini che, in quanto tali, non possono detenere beni strumentali in quanto non possono esercitare alcuna attività di impresa, o di arti o di professioni;

- i soggetti non residenti, senza stabile organizzazione, in Italia;

- persone fisiche o società semplici che non esercitano attività di impresa, arti o professioni;

- enti non commerciali (Enti pubblici, associazioni, trust, ecc.), limitatamente all’attività istituzionale di natura non commerciale svolta;

- le Agenzie di somministrazione che, istituzionalmente, forniscono agli utilizzatori manodopera professionale e che non possono aver commissionati dal committente opere o servizi.

Il Committente assolverà il suo obbligo di riscontro dopo aver verificato:

- che la retribuzione oraria corrisposta a ciascun lavoratore non sia manifestamente incongrua rispetto all’opera prestata dal lavoratore;

- che le ritenute fiscali per ciascun lavoratore non siano manifestamente incongrue rispetto all’ammontare della relativa retribuzione corrisposta. In caso di ritenute fiscali manifestamente incongrue rispetto alla retribuzione imponibile ai fini fiscali, il committente sarà tenuto a richiedere le relative motivazioni e gli affidatari saranno tenuti a fornirle.

Nel caso di incongruenze ed irregolarità, il committente è obbligato a sospendere il pagamento dei corrispettivi maturati dall’impresa appaltatrice o affidataria.

Nello specifico, la sospensione dei pagamenti si applica se entro 5 giorni lavoratori dalla scadenza del versamento delle ritenute:

- sia maturato il diritto a ricevere corrispettivi dall’impresa appaltatrice o affidataria e questa o le imprese subappaltatrici non abbiano ottemperato all’obbligo di trasmettere al committente le deleghe di pagamento e le informazioni relative ai lavoratori impiegati,

- risulti l’omesso o insufficiente versamento delle ritenute fiscali rispetto ai dati risultanti dalla documentazione trasmessa.

La sospensione del pagamento è effettuata finché perdura l’inadempimento riscontrato dal committente e sino a concorrenza del 20 per cento del valore complessivo dell’opera o del servizio, ovvero per un importo pari all’ammontare delle ritenute non versate rispetto ai dati risultanti dalla documentazione trasmessa.

Entro novanta giorni dall’avvenuto riscontro dell’inadempimento, il committente dovrà darne comunicazione all’ufficio dell’Agenzia delle entrate territorialmente competente nei suoi confronti.